Le choc de l’approvisionnement russe oblige à repenser les stratégies en matière de produits chimiques et d’engrais

Les fermetures, les pénuries et la flambée des prix incitent à réclamer un système alimentaire plus résilient.

La guerre en Ukraine fait des ravages sur les chaînes d’approvisionnement mondiales. Les sanctions occidentales en réponse à l’invasion, les chocs de prix résultant de la militarisation de l’énergie par la Russie et les perturbations des expéditions de marchandises ont perturbé les pratiques normales d’approvisionnement. Les répercussions se font sentir dans l’ensemble des industries mondiales, mais les effets sur les secteurs de la chimie et de l’agroalimentaire ont été particulièrement graves.

“Les industriels énergivores et les producteurs européens d’engrais sont les deux groupes les plus touchés”, déclare Sebastian Bray, analyste principal des produits chimiques à la banque d’investissement allemande Berenberg. “Toute entreprise chimique qui consomme beaucoup d’énergie ou de gaz n’a généralement pas eu de bons derniers mois.”

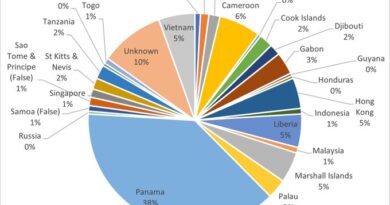

Le monde en est venu à dépendre de la Russie pour une grande partie de l’énergie et des matières premières qui alimentent la chaîne alimentaire et les industries mondiales. Bien qu’elles représentent moins de 3 % du produit intérieur brut mondial, la Russie, l’Ukraine et la Biélorussie voisine jouent un rôle démesuré en tant que producteurs et exportateurs de produits agricoles, de minéraux, d’engrais et d’énergie.

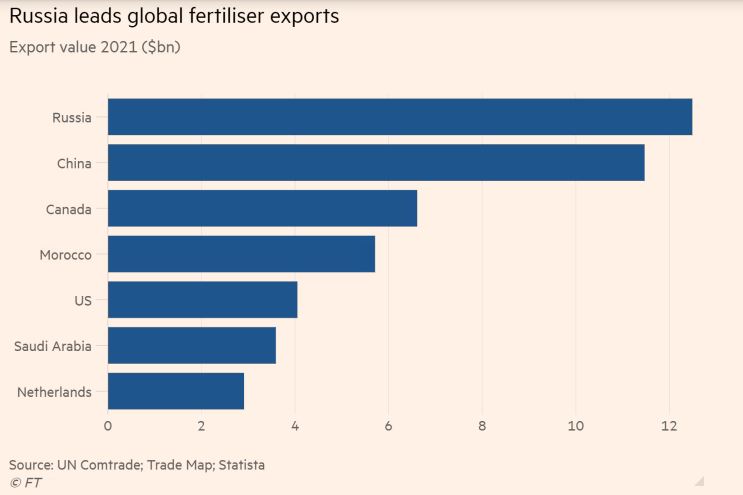

La Russie est le principal fournisseur mondial d’engrais et de leurs principaux composants. Il représente environ 45 % du marché mondial du nitrate d’ammoniac, 18 % du marché de la potasse et 14 % des exportations mondiales d’engrais phosphatés.

Svein Tore Holsether, directeur général du groupe chimique norvégien Yara International, l’un des plus grands producteurs mondiaux d’engrais minéraux à base d’azote, a déclaré que les perturbations consécutives à l’invasion de l’Ukraine ont été rapides et profondes, aggravant la pression sur des conditions de marché déjà tendues. Même avant la guerre, les approvisionnements mondiaux en engrais avaient été étirés par les fermetures de Covid, les pénuries de main-d’œuvre et la volatilité générale.

« Les chaînes de valeur étaient incroyablement intégrées », dit-il. « Lorsque vous regardez la carte – où se trouve l’Europe, où se trouve la Russie, où se trouvent les ressources naturelles – ces chaînes ont été créées au fil des décennies. Même pendant les périodes les plus froides de la guerre froide, ces produits ont continué à circuler, de sorte que les affaires fonctionnaient. Et tout cela a radicalement changé en quelques jours.

Même pendant les parties les plus froides de la guerre froide, les produits ont continué à couler. Cela a changé en quelques jours

Svein Tore Holsether, directeur général de Yara

Bien qu’aucune interdiction directe n’ait été imposée sur les produits alimentaires et les engrais en provenance de Russie, les pays occidentaux affirment que la guerre a interrompu les exportations alimentaires de l’Ukraine et Moscou accuse les sanctions d’avoir restreint ses expéditions.

L’invasion et ces sanctions occidentales ont rapidement bloqué l’accès aux fournisseurs, tandis que la suspension par la Russie des flux de gaz vers l’Europe a fait grimper les coûts de l’énergie. La production de composants d’engrais tels que l’azote et l’ammoniac nécessite de grandes quantités de gaz naturel : il représente environ 80 % des coûts de production. Mais les prix du gaz ont bondi de 200 % en Europe cette année, atteignant des niveaux records en août (bien que les prix de gros du gaz aient chuté depuis, alors que les nations accumulent des stocks).

De nombreuses entreprises chimiques européennes – y compris les géants du secteur Grupa Azoty, Achema et CF Industries – ont réagi à la tourmente par des fermetures et des réductions. L’Europe a perdu environ la moitié de sa capacité d’ammoniac et 33% de ses opérations d’engrais azotés, selon le chercheur industriel du groupe CRU. Plus des deux tiers de la production d’engrais ont été réduits dans la région.

Yara a dû réduire de 65 % sa production d’ammoniac pour des raisons économiques. Environ 30mn d’unités thermiques britanniques (mmbtu) de gaz sont utilisées pour produire 1 tonne d’ammoniac. Donc, si la Russie paie 2 $ pour le gaz, dit Holsether, le coût variable pour produire de l’ammoniac en Russie est d’environ 60 $. Mais le contraste avec le reste de l’Europe est saisissant. En août, les prix respectifs étaient de 80 $ et 3 000 $. “Ce ne sont pas quelques dollars négatifs marginaux qui ont pris cette décision”, déclare Holsether. “C’était extrêmement peu rentable.”

Une baisse des prix du gaz a permis à Yara de redémarrer une partie de la production, mais Holsether dit que l’avenir reste incertain : « Nous devons faire très attention à ne pas laisser cela évoluer au point de détruire des pans importants de l’industrie européenne des engrais.

La diminution des approvisionnements en engrais ajoute une pression inflationniste à des prix à la consommation déjà élevés et alimente les craintes que la chute inévitable des rendements des cultures n’aggrave la crise alimentaire mondiale. Des pourparlers pour prolonger un accord négocié par l’ONU avec la Russie pour permettre le flux de denrées alimentaires et d’engrais en provenance d’Ukraine au-delà de ce mois sont en cours.

Holsether espère que le choc de l’offre sera un calcul de la dépendance du monde à l’égard de la Russie. “[Moscou] utilise de l’énergie et la nourriture comme armes de guerre », dit-il. “C’est un énorme signal d’alarme pour nous tous dont nous avons besoin pour créer un nouveau système alimentaire, moins dépendant de la Russie.”

L’Allemagne est souvent citée en exemple des relations précaires de l’Europe avec la Russie. Avant l’invasion de l’Ukraine, 55 % du gaz allemand provenait de Russie et, l’année dernière, l’Allemagne était le troisième exportateur de produits chimiques en valeur, après la Chine et les États-Unis. Aujourd’hui, l’industrie a du mal à être compétitive sur le marché mondial.

Les vendeurs européens ont été parmi les plus touchés, dit Bray, car les prix des produits sont souvent fixés sur une base mondiale. “Cela limite la capacité de répercuter des coûts plus élevés sur les consommateurs finaux pour les produits chimiques produits en Europe, car les clients peuvent se procurer le produit moins cher ailleurs, ou ne peuvent tout simplement pas se le permettre.”

L’allemand BASF, la plus grande entreprise chimique au monde en termes de chiffre d’affaires, a été touché à la fois par la flambée des prix du gaz et par la disponibilité limitée et les coûts plus élevés du naphta, fabriqué à partir de pétrole brut et utilisé pour les résines et les plastiques. Pour les neuf premiers mois de 2022, les coûts du gaz naturel de l’entreprise en Europe ont été supérieurs de 2,2 milliards d’euros à ceux de l’année précédente. En réponse, BASF doit réduire ses effectifs dans la région.

L’allemand BASF réduit définitivement ses opérations après que ses coûts de gaz naturel aient augmenté de 2,2 milliards d’euros cette année © Sean Gallup/Getty Images

Puis, cette semaine, l’Agence internationale de l’énergie basée à Paris a averti que le diesel, autre produit clé pour les groupes chimiques, pourrait être le prochain foyer de la crise énergétique en Europe.

“Les prix élevés du diesel alimentent l’inflation, ajoutant une pression sur l’économie mondiale et la demande mondiale de pétrole”, a-t-il déclaré, ajoutant que “la concurrence pour les barils de diesel non russes sera féroce” une fois qu’un embargo de l’UE sur les importations de pétrole russe sera mis en place en février.

Les industries en Europe recherchent des alternatives pour réduire la dépendance aux combustibles fossiles et renforcer la résilience.

BASF indique qu’elle “travaille à réduire significativement sa dépendance aux énergies fossiles, notamment au gaz, à moyen terme”.

“Nous devons développer les énergies renouvelables à un rythme que nous n’avons jamais vu auparavant”, déclare Holsether. Yara développe un engrais “vert”, sans fossiles, qui sera alimenté par l’hydroélectricité. Une usine pilote est en cours en Norvège et l’engrais devrait arriver sur le marché l’année prochaine.

Bray estime que la crise énergétique finira par accélérer les investissements de l’Europe dans les énergies renouvelables, mais ce sera une “période de transition délicate”.

“Il y a un coût en termes d’achat de plus de gaz, de fermeture d’usines, et aussi dans les perspectives de croissance économique européenne”, dit-il. “Il peut s’agir d’un cas de douleur à court terme ou à moyen terme et d’un gain à long terme pour le compenser.”

Recommandé pour vous

Rapport spécial

Produits chimiques et fabrication

Veuillez utiliser les outils de partage trouvés via le bouton de partage en haut ou à côté des articles. Copier des articles pour les partager avec d’autres est une violation des conditions générales et de la politique de copyright de FT.com. Envoyez un e-mail à licensing@ft.com pour acheter des droits supplémentaires. Les abonnés peuvent partager jusqu’à 10 ou 20 articles par mois en utilisant le service d’articles cadeaux. Plus d’informations peuvent être trouvées sur https://www.ft.com/tour.